- Sukuks, OPCI, projets d’infrastructure et actions non cotées

- L’immobilier porté à 15% du portefeuille

Lotfi Boujendar, directeur de la Caisse marocaine de retraite: «La question de l’investissement à l’international a été abordée par l’étude qui l’a, naturellement, recommandée dans des conditions largement identifiées et cadrées» (Ph. F. Alnasser)

La Caisse marocaine de retraite, qui gère le régime de pension des fonctionnaires, s’apprête à réorienter sa stratégie d’investissement. Un premier pas est franchi avec les sukuks et les OPCI. La Caisse compte aussi relever le plafond des placements dans l’immobilier et aller vers les actions non cotées.

– L’Economiste: Depuis décembre, la CMR a été autorisée à investir dans les sukuks et les OPCI. Quelles sont les ambitions sur ce portefeuille?

– Lotfi Boujendar: En décembre 2019, il a été procédé à l’amendement de l’arrêté du ministre des Finances, ce qui nous a permis d’élargir l’univers d’investissement à travers l’intégration des sukuks et des OPCI, et de nous procurer une diversification supplémentaire de nos placements. Aussi, nous pensons que la CMR, en tant qu’institutionnel, a un rôle à jouer dans le développement du marché financier à condition de trouver des instruments répondant à ses objectifs de placement en termes de rendement, de sécurité et de liquidité. Les sukuks font désormais partie de la classe de la dette privée pour laquelle nous pouvons allouer, à côté d’autres titres de créances non émis par l’Etat, jusqu’à 15% du portefeuille global. En ce qui concerne les OPCI, ils ont été intégrés à la poche «Immobilier» dont le poids maximal a été porté à 15% du portefeuille contre 5% comme limite dans l’ancienne version de l’arrêté susmentionné.

Avec les dernières acquisitions des CHU, nous allons engager, bientôt, une réflexion pour examiner l’opportunité de porter ces actifs par des OPCI.

– Comment évaluez-vous le potentiel du non coté dans le contexte marocain?

– L’investissement dans le non coté recouvre, à notre sens, tout ce qui est prise de participation dans les fonds de private equity, des projets d’infrastructure ou, d’une manière générale, un accès au capital de sociétés non listées à la Bourse. Mis à part le private equity dont les opportunités, au Maroc, demeurent relativement limitées, nous pensons que le potentiel d’investissement est extrêmement important notamment dans des secteurs stratégiques tels que l’énergie et l’infrastructure. Les expériences à l’international ont montré que les investisseurs institutionnels, notamment les fonds de pension, ont largement contribué au financement de ces deux secteurs tout en profitant d’un rendement nettement supérieur à celui offert par les classes d’actifs classiques.

– Dans le cadre de votre nouvelle politique de placement, une partie de la réorientation met l’accent sur l’immobilier. Quelles perspectives de rendement dans ce marché qui semble à première vue en crise?

– Tout d’abord, il est important de rappeler que la stratégie d’investissement dans l’immobilier a fait l’objet d’une étude confiée à un cabinet expert en 2018. L’objectif était, justement, d’apprécier la qualité du risque dans un secteur d’activité a priori en crise. Les conclusions de cette étude nous ont permis d’avoir une nette visibilité sur la typologie et la nature des investissements sur ce segment, les zones géographiques investissables, le modèle opérationnel pour aborder ces opérations et le budget de risque à allouer à cette classe d’actifs tenant compte de la qualité de notre passif.

D’après l’étude, mais aussi grâce à notre suivi de ce marché, les rendements escomptés seraient conformes à notre appétence au risque et se situeraient dans une large fourchette allant de 7 à 12% et ce, en fonction de la typologie des investissements et des risques à supporter (risque de développement, risque de commercialisation, risque de vacance…). Il est important de préciser que ces mêmes constats ont été confirmés par les conclusions de l’étude sur la stratégie d’investissement du régime des pensions civiles. Au titre de l’exercice 2019, la CMR a procédé à l’examen d’une dizaine d’opportunités, ce qui nous a permis de concrétiser quelques opérations dont l’acquisition des cinq CHU.

– Début janvier, la CMR a racheté 5 Centres hospitaliers universitaires pour 4,5 milliards de DH afin de les louer à l’Etat, dans le cadre d’une opération de leaseback. Quels revenus escomptez-vous pour cette opération?

– Cette opération de leaseback, réalisée en décembre dernier avec l’Etat, s’inscrit, parfaitement, dans le cadre de l’implémentation de notre stratégie d’investissement dans le domaine de l’immobilier. Elle répond à ce que nous recherchons comme opportunité de placement puisque le montage et les conditions arrêtés permettront de procurer au régime des pensions civiles des revenus locatifs sécurisés et nettement supérieurs aux rendements issus des placements réalisés sur les marchés monétaire et obligataire. Nous continuons à examiner d’autres opportunités de ce type qui soient génératrices d’un rendement locatif aussi captivant et sécurisé sur la durée.

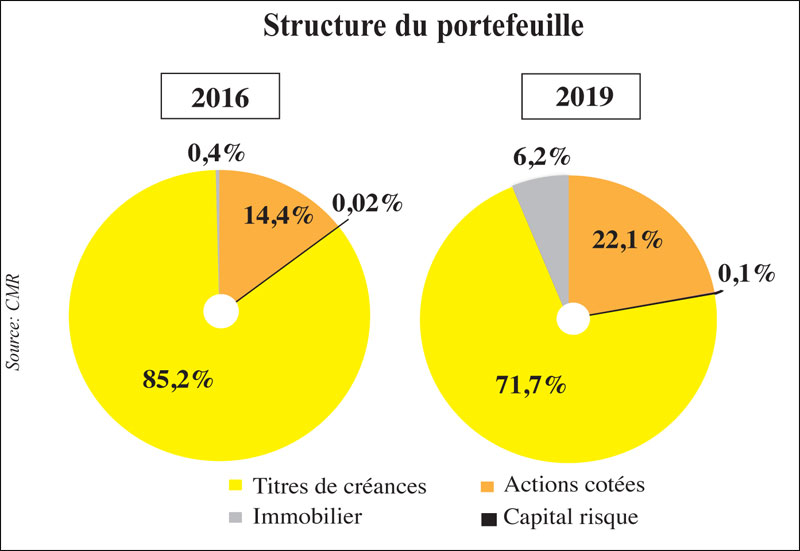

La poche actions représente 22,1% du total du fonds contre 14,4% en 2016. L’immobilier est en progression: 6,2% à fin 2019 contre 0,4% en 2016

– Quelles sont vos intentions dans les projets d’infrastructure?

– L’élargissement de l’univers d’investissement aux projets d’infrastructure pourrait présenter, aujourd’hui, une réelle opportunité pour diversifier le portefeuille des institutionnels et accroître la rentabilité des fonds gérés.

La prise en compte de cette classe d’investissement suppose au préalable la révision du cadre légal régissant les placements de la CMR. Un projet de modification des dispositions de la loi 43-95 a été élaboré dans ce sens. Mais nous insistons sur un principe: chaque opportunité de placement que la CMR pourrait envisager devrait répondre, impérativement, à nos objectifs en termes de rendement espéré, de risque encouru et de contrainte de liquidité associée à chaque projet.

– Comptez-vous cibler la dette internationale dans la liste de vos actifs alternatifs?

– Dans un premier temps, nous pensons qu’il est important de rappeler que tout l’intérêt de l’étude était d’identifier la meilleure allocation d’actifs en fonction de l’horizon de viabilité du régime des pensions civiles ainsi que les instruments financiers de qualité qui nous permettraient une meilleure optimisation des fonds de réserve. Sans que ça soit un objectif en soi, la question de l’investissement à l’international a été, en effet, abordée par l’étude qui l’a, naturellement, recommandée dans des conditions largement identifiées et cadrées. Valeur aujourd’hui, la CMR n’est pas autorisée à placer ses fonds à l’international. Cependant, cette question pourrait être examinée dans le cadre de l’amendement de l’article 14 de la loi 43-95 qui régit notre activité de gestion de portefeuille de manière à intégrer, à l’image des autres institutionnels de la place, une classe d’actifs dédiée au placement dans des instruments en devises.

Nous pensons que cette option pourrait se concrétiser à moyen terme en fonction, entre autres, de l’aboutissement du processus d’amendement du cadre légal et réglementaire ainsi que la mise en place, en interne, d’une structure compétente pour assurer la prise en charge de cette nouvelle activité.

– Allez-vous élargir les mandats de gestion du FDR à de nouveaux prestataires, autres que ceux s’occupant actuellement des compartiments «obligations» et «actions»?

– Aujourd’hui, nous allons nous limiter aux six mandats accordés aux sociétés à qui nous avions confié la gestion de près de 10% de nos portefeuilles «obligations» et «actions». Mais à l’avenir, il n’est pas exclu de faire appel à des prestataires externes pour leur confier des mandats de gestion dans des classes «alternatives», type OPCI, immobilier, non coté…

L’évolution du cadre légal et réglementaire et l’élargissement de l’univers d’investissement de la CMR seront déterminants pour cette question que vous soulevez.

Un comité d’investissement

L’étude portant sur la nouvelle stratégie d’investissement des fonds du régime des pensions civiles a recommandé la création d’un comité d’investissement. Il sera appelé à examiner les opportunités de placement en immobilier, les participations à caractère stratégique et les investissements dans les sociétés non cotées (après révision du cadre législatif régissant l’activité de placement de la CMR). Un projet de règlement intérieur ainsi qu’une charte déontologique dudit comité sont en cours de finalisation. Le processus de désignation des experts indépendants devant siéger dans cette instance décisionnelle est entamé. Leur nomination sera validée par le ministère de tutelle.

Khadija MASMOUDI | Edition N°:5684 Le 27/01/2020 –