- Deux bases de données production et sinistralité en cours de finalisation

- Une étape dans la digitalisation du secteur des assurances

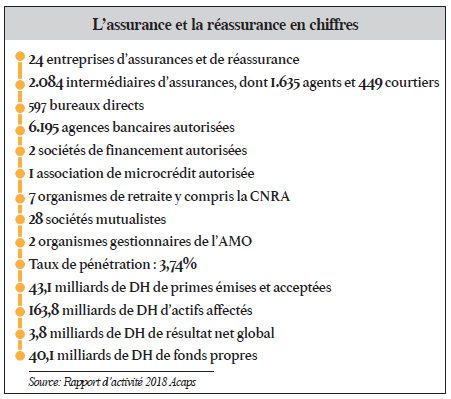

En matière d’assurances, l’information reste le nerf de la guerre. Cela se vérifie régulièrement dans le domaine de la prise en charge du risque assurantiel, notamment lors des grandes catastrophes naturelles. Au Maroc, l’absence d’une information complète et en temps réel a souvent fait défaut aux compagnies d’assurances, en particulier au niveau de l’évolution du parc automobile, de la sinistralité, du volume de la fraude… «Nous nous activons actuellement pour la mise en place d’un projet qui se décline à travers deux bases de données, la première sera dédiée à la production, la seconde à la sinistralité», annonce Hassan Boubrik, président de l’Autorité de contrôle des assurances et de la prévoyance sociale (Acaps). A travers ce dispositif, l’idée est de connecter tous les outils de production à une seule et même base de données. Ce qui permettra de disposer en temps réel du nombre, par exemple, de contrats signés, avec toutes leurs caractéristiques, d’avoir un reporting fiable et exploitable dès son édition puisqu’il s’agit de tableaux standards. La base de données permettra également de détecter la fraude et de vérifier si un client est assuré.

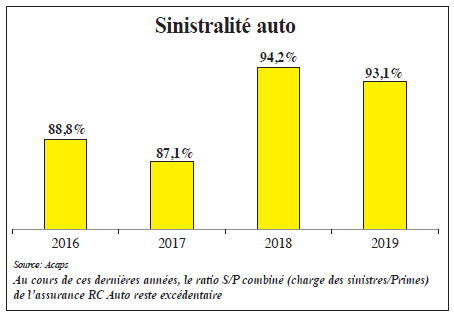

La deuxième base de données en cours d’élaboration concerne la sinistralité. A l’inverse de la base de données production, la plateforme ne permettra pas d’avoir un aperçu complet en temps réel sur la sinistralité puisqu’il y a une prise en charge des sinistres dans la durée, particulièrement quand il s’agit de dégâts corporels, ou de constats dont la délivrance par les forces de l’ordre concernées demande parfois plusieurs mois. Il faut également compter les délais entre la survenance d’un accident, sa déclaration et son enregistrement dans la base de données dédiée, sans oublier le temps qui s’écoule entre le dommage corporel et la rémission de l’assuré.

Source: Acaps

Au cours de ces dernières années, le ratio S/P combiné (charge des sinistres/Primes) de l’assurance RC Auto reste excédentaire?

Le régulateur fonde beaucoup d’espoirs sur la base de données sinistralité pour combattre la fraude grâce, notamment à l’identification des fraudeurs multirécidivistes, qui présentent de faux sinistres, mais également d’identifier les endroits accidentogènes. L’objectif étant de saisir les pouvoirs publics pour l’adoption d’actions correctives telles que, par exemple, l’installation de ralentisseurs ou d’un panneau de signalisation donné. Des aménagements peu coûteux, mais qui contribueront certainement à réduire la sinistralité et donc les dégâts corporels et matériels.

Reste maintenant à savoir où seront domiciliées les deux futures bases de données. Les discussions sont en cours entre le régulateur et la Fédération marocaine des sociétés d’assurance et de réassurance (Fmsar). Certains assureurs se prononcent d’ores et déjà en faveur d’une domiciliation auprès de l’Acaps. «Nous n’y voyons pas d’inconvénient. Le plus important n’est pas tant la domiciliation de ces bases de données, mais plutôt leur caractère fiable et la garantie de leur intégrité, particulièrement en ce qui concerne leur consultation».

La création d’une base de données commune, permettant l’accès à l’information en temps réel est pratiquement devenue l’arlésienne du secteur puisqu’il en est question depuis plus de 20 ans. Le président de l’autorité de régulation temporise en rappelant qu’une base de données commune sur la production est déjà logée chez la Fmsar. Malgré la nécessité d’un délai d’un mois pour la disponibilité de l’information, elle permet tout de même la gestion du CRM (Coefficient réduction majoration).

Les futures bases de données constituent une montée en gamme et nullement un simple système de collecte des reportings des assureurs qui peuvent ne pas être toujours correctement établis. Le régulateur souhaite atteindre le temps réel. Pour y arriver, la production ne pourra plus s’effectuer que via ce nouvel outil. Ce qui constituera un gage de fiabilité.

«C’est un projet sur lequel nous avançons bien. L’étude de faisabilité a déjà été réalisée avec la contribution d’un cabinet de la place et par un cofinancement de l’Acaps et de la Fmsar. Un comité de pilotage a été mis en place. Nous sommes maintenant dans la phase de l’opérationnalisation qui suppose le choix d’une solution technologique et son implémentation», annonce Boubrik. Au vu de l’état d’avancement du projet, le dispositif sera certainement déployé en 2021.

A la recherche du modèle idéal

Avant d’opter pour un choix précis, le régulateur a procédé à un benchmark international. Le meilleur modèle reste celui complètement digitalisé, qui couvre de bout en bout toute la chaîne et qui couvre la délivrance de l’attestation, la consultation des dossiers d’assurances par les forces de l’ordre à travers des terminaux, ou en scannant la plaque d’immatriculation d’un conducteur lors d’un barrage de contrôle… En cas de non-assurance, une alerte est rapidement déclenchée. Une injonction peut également lui être envoyée à son domicile. Les assureurs sont allés loin dans la digitalisation dans le domaine de l’assurance.

Hassan EL ARIF | Edition N°:5865 Le 15/10/2020 –